Vous vendez des biens d'occasion et vous vous interrogez sur la TVA ? Le régime de la TVA sur marge peut sembler complexe au premier abord. Pas de panique ! Ce guide vous permettra de démystifier le calcul de la TVA sur la marge et de comprendre son application pratique.

La TVA sur marge, également appelée régime de la marge bénéficiaire, est un mécanisme spécifique de calcul de la TVA applicable à certains biens d'occasion, aux œuvres d'art, aux objets de collection et aux antiquités. Au lieu de collecter la TVA sur le prix total de vente, vous la calculez uniquement sur votre marge bénéficiaire, c'est-à-dire la différence entre le prix de vente et le prix d'achat. Ce régime peut être avantageux, mais il est essentiel de bien le maîtriser pour éviter les erreurs.

L'origine de ce régime spécifique réside dans la volonté de simplifier la gestion de la TVA pour les transactions portant sur des biens ayant déjà été taxés. Imaginez un antiquaire achetant un objet à un particulier. Appliquer la TVA sur le prix total de revente serait injuste, car une partie de la valeur a déjà été taxée lors de l'achat initial. La TVA sur marge permet d'éviter cette double imposition.

Maîtriser le calcul de la TVA sur marge est crucial pour plusieurs raisons. D'une part, cela vous permet de respecter vos obligations fiscales et d'éviter les pénalités. D'autre part, une bonne compréhension de ce régime peut vous aider à optimiser votre gestion financière et à maximiser vos profits. Enfin, cela vous permet d'afficher des prix de vente compétitifs tout en respectant la législation.

L'un des principaux problèmes liés au calcul de la TVA sur marge est la complexité de sa mise en œuvre, notamment pour les entreprises qui gèrent un volume important de transactions. Il est important de bien identifier les biens éligibles à ce régime et de conserver une documentation précise pour justifier l'application de la marge.

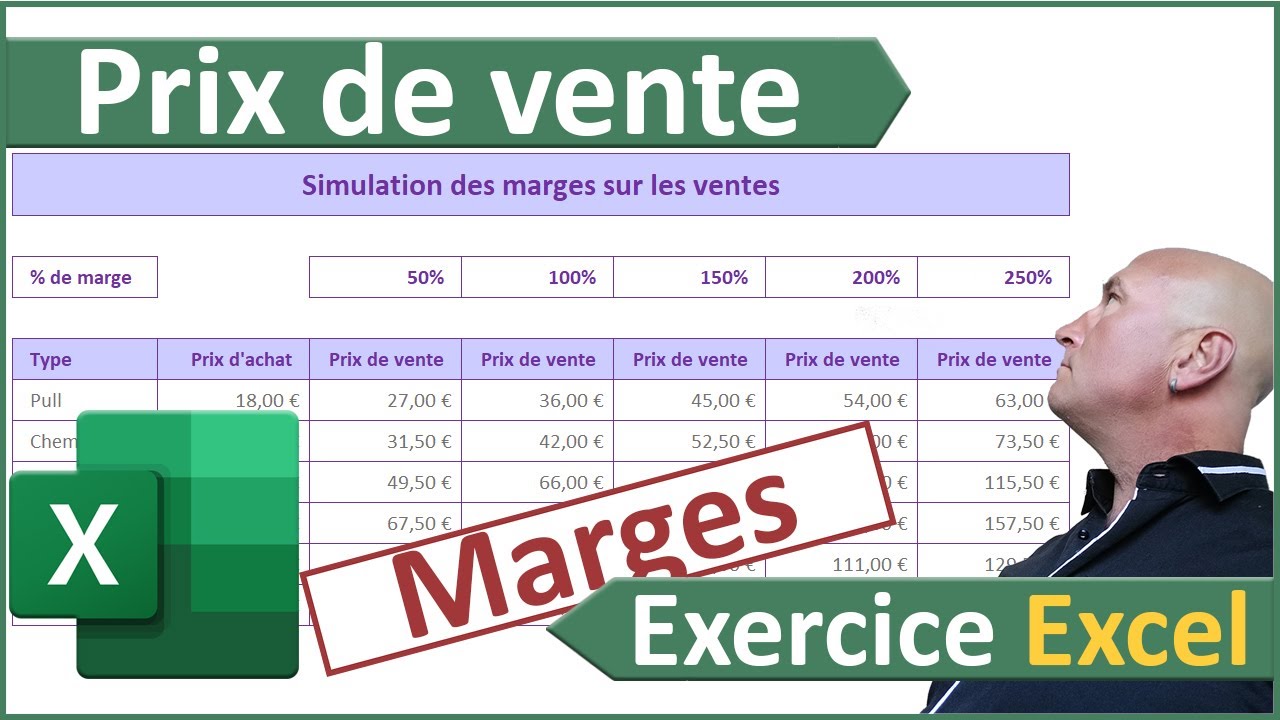

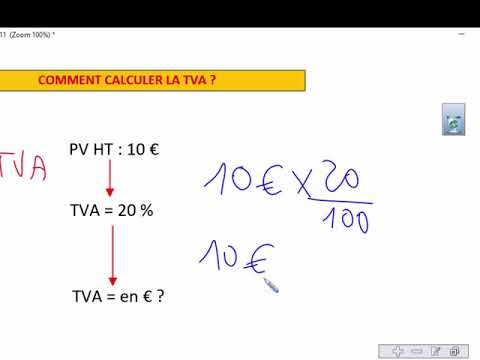

La marge bénéficiaire est la différence entre le prix de vente et le prix d'achat du bien. Par exemple, si vous achetez un objet d'occasion à 50€ et que vous le revendez à 100€, votre marge est de 50€. La TVA est ensuite calculée sur cette marge en appliquant un taux spécifique en fonction du type de bien. Pour simplifier, prenons un taux de 20%. La TVA collectée sera donc de 10€ (50€ x 20%).

Avantages de la TVA sur marge : 1. Amélioration de la compétitivité des prix, 2. Simplification administrative pour certains biens, 3. Optimisation de la trésorerie.

Plan d'action : 1. Identifier les biens éligibles, 2. Déterminer le prix d'achat et le prix de vente, 3. Calculer la marge et la TVA, 4. Enregistrer l'opération dans votre comptabilité.

Avantages et Inconvénients de la TVA sur Marge

Un tableau comparatif serait inséré ici en situation réelle.

FAQ : 1. Quels biens sont concernés par la TVA sur marge ?, 2. Comment calculer la marge bénéficiaire ?, 3. Quel est le taux de TVA applicable ?, etc. (jusqu'à 8 questions)

Conseils et astuces : Conservez tous les justificatifs d'achat, utilisez un logiciel de comptabilité adapté, consultez un expert-comptable en cas de doute.

En conclusion, la TVA sur marge est un régime spécifique qui peut être avantageux pour les entreprises vendant des biens d'occasion. Bien comprendre son fonctionnement, les conditions d'application et les méthodes de calcul est essentiel pour optimiser sa gestion financière et se conformer à la législation fiscale. N'hésitez pas à consulter des ressources complémentaires et à vous faire accompagner par un professionnel si nécessaire. La maîtrise du calcul de la TVA sur marge vous permettra de développer votre activité sereinement et de maximiser vos profits. En fin de compte, une bonne gestion de la TVA est un atout majeur pour la pérennité de votre entreprise. Alors, prenez le temps de vous informer et de mettre en place les bonnes pratiques pour réussir dans ce domaine.

Dechainer la puissance du service explorez la vitesse max balle tennis

Au coeur du metier daide soignante un engagement humain essentiel

Titres douvrages en apa italique ou guillemets